Até agora o desenrolar da crise foi fielmente descrito de acordo com as cinco fases identificadas pela nossa equipe em Maio de 2006 (GEAB nº 5) e completadas em Fevereiro de 2009 (GEAB nº 32): desencadeamento, aceleração, impacto, decantação e deslocamento geopolítico global, as duas últimas etapas a desenvolverem-se simultaneamente. Nos últimos números, e nomeadamente no GEAB nº 70 (Dezembro/2012), comentámos amplamente os processos em curso das duas últimas fases, uma decantação de onde emerge penosamente o mundo de amanhã sob os escombros do deslocamento geopolítico mundial.

Mas havíamos subestimado a duração do período de decantação que atravessamos desde há quatro anos, período durante o qual todos os actores da crise trabalharam para um objectivo comum: ganhar tempo. Os Estados Unidos, fazendo tudo para impedir o surgimento de soluções alternativas ao dólar, apesar da situação catastrófica de todos os seus fundamentos sistémicos, para impedir seus credores de os abandonarem (descredibilização das outras moedas e doravante inclusive o Yen, encarniçamento contra as tentativas de desconectar o petróleo do dólar, etc...); o resto do mundo, pondo em acção hábeis estratégicas consistentes ao mesmo tempo em manter sua assistência aos Estados Unidos para evitar um colapso brutal, que este seria o primeiro a sofrer, e ao mesmo tempo construir soluções alternativas e de desconexão.

Na conclusão deste longo período de aparente "anestesia" do sistema, consideramos necessário introduzir uma sexta fase na nossa descrição da crise: a última fase de impacto que se verificará em 2013.

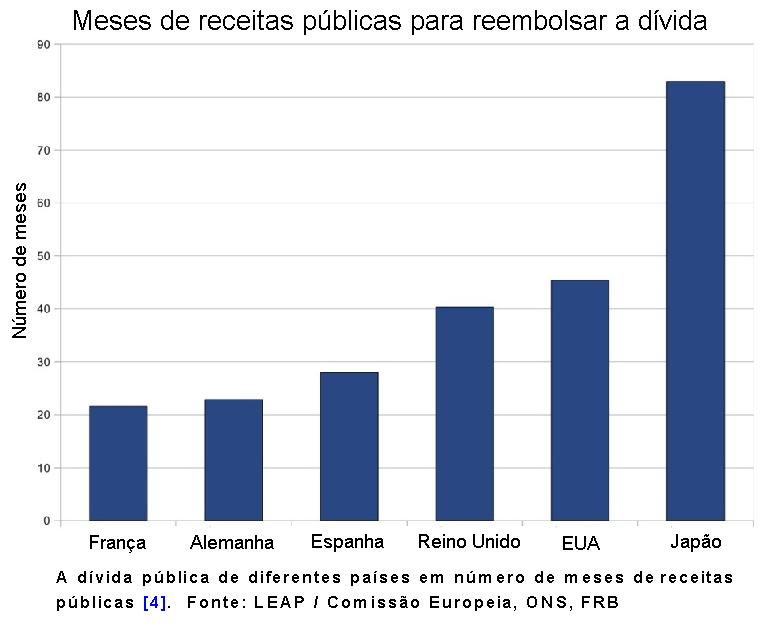

Os Estados Unidos certamente acreditaram que o resto do mundo teria interesse eterno em manter a assistência respiratória artificial da sua economia, mas é provável que já não creiam nisso. Quanto ao resto do mundo, os últimos capítulos da crise estado-unidense (crise política importante, paralisia decisional, evitação por um triz do despenhadeiro orçamental, perspectiva de um incumprimento de pagamento em Março e incapacidade continuada para por em acção a menor solução estrutural) convenceram-no da iminência de um colapso e todos os actores estão à espreita do menor sinal de oscilação para se desembaraçarem, conscientes de que ao assim fazer precipitarão o afundamento final.

Nossa equipe considera que no contexto das tensões extremas induzidas pela próxima elevação do tecto da dívida americana em Março de 2013, tensões em simultâneo das políticas internas e financeiras mundiais, não faltarão os sinais para provocar o desaparecimento dos últimos compradores de títulos do tesouro americano, desaparecimento que o Fed já não poderá mais compensar, resultando num aumento das taxas de juro que impulsionará o endividamento americano a níveis astronómicos, não deixando mais qualquer esperança de os credores serem reembolsados e estes preferirão jogar a toalha e deixar o dólar afundar-se... afundamento do dólar que corresponderá de facto à primeira verdadeira solução, certamente dolorosa mas real, ao endividamento americano.

É também por esta razão que a nossa equipe antecipa que 2013, Ano 1 do Mundo do Depois, verá a determinação desta "apuração" das contas americanas e mundiais. Todos os actores tendem para esta etapa cujas consequências são muito difíceis de predizer mas que é também uma solução incontornável para a crise tendo em conta a impossibilidade estrutural dos Estados Unidos para por executar verdadeiras estratégias de desendividamento.

Mas a fim de considerar causas e consequências desta última fase de impacto, retornemos às razões pelas quais o sistema perdurou por tanto tempo. Nossa equipe analisará a seguir as razões porque o choque se verificará em 2013.

Ganhar tempo: Quando o mundo se rejubila com o status quo americano Desde 2009 e das medidas temporárias para salvar a economia mundial, o mundo aguarda o famoso "W", a recaída, pois a situação continua a piorar dia a dia para os Estados Unidos: dívida pública vertiginosa, desemprego e pobreza em massa, paralisia política, perda de influência, etc. Portanto, esta recaída nunca chega. É certo que as "medidas excepcionais" de ajuda à economia (taxas de juro mais baixas, despesa pública, recompra de dívida, etc) continuam em vigor. Mas contra toda expectativa e ao contrário de qualquer julgamento objectivo e racional, os mercados ainda parecem ter confiança nos Estados Unidos. Na realidade, o sistema já não é baseado na confiança e sim no cálculo sobre o melhor momento para se afastar e os meios de aguentar mais um pouco até lá.

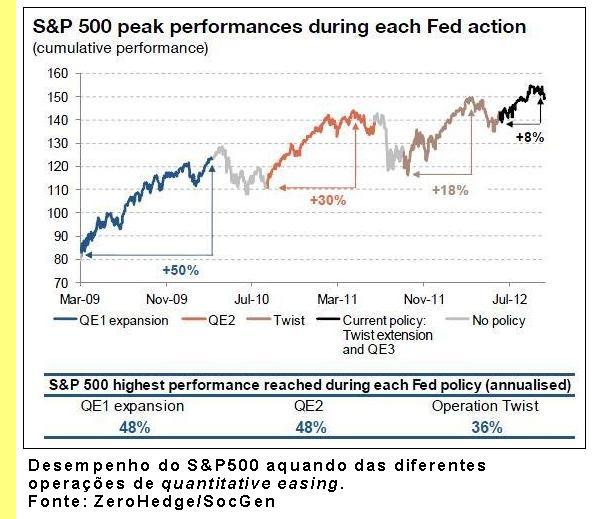

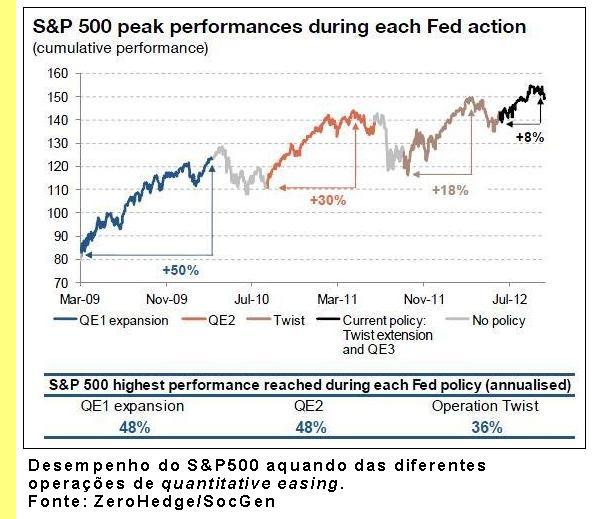

Acabou o tempo em que a China desafiava os Estados Unidos a efectuar um segundo round de

quantitative easing [1] : o mundo parece acomodar-se ao facto de que este país ainda agrava a sua dívida e orienta-se inelutavelmente para o incumprimento do seu pagamento, desde que permaneça de pé e não faça demasiadas ondas. Por que os outros países não pressionam os Estados Unidos a reduzirem o seu défice, mas ao contrário rejubilam-se

[2] quando o acordo sobre o despenhadeiro orçamental

(fiscal cliff) mantém o status quo? Contudo, ninguém é louco, a situação não pode durar eternamente e o problema central da economia mundial é exactamente os Estados Unidos e o seu dólar

[3] .

De acordo com a equipe do LEAP/E2020, os diferentes actores procuram ganhar tempo. Para os mercados, trata-se de aproveitar ao máximo as generosidades do Fed e do governo americano a fim de fazer lucros fáceis; para os países estrangeiros, trata-se de desconectar ao máximo suas economias da dos Estados Unidos a fim de poder se porem ao abrigo no momento do choque que está para vir. É assim por exemplo que a Eurolândia aproveita para se reforçar e que a China aproveita para escoar os seus dólares nas infraestruturas estrangeiras

[5] que sempre valerão mais do que os bilhetes verdes quando o dólar estiver por terra.

Aceleração do tempo e acumulação dos desafios Mas este período de complacência cúmplice chega ao seu fim devido a pressões intensas. É interessante notar que as pressões não vêem realmente do estrangeiro, confirmando a nossa análise acima; elas ao invés são de duas naturezas: internas e financeiras-económicas.

Por um lado, é a batalha política interna que ameaça o castelo de cartas. Se Obama parece atravessar um período de graça política frente a um campo republicano aparentemente domado, a batalha será retomada com mais violência do que nunca a partir de Março. Com efeito, se os representantes republicanos serão sem dúvida obrigados a votar o aumento do tecto da dívida, eles farão com que Obama pague caro esta "capitulação", nisso pressionados pela sua base eleitoral em que uma metade deseja de facto um incumprimento de pagamento americano por ela considerada como a única solução para se libertar do endividamento patológico do país

[6] . Os republicanos contam desenlaçar os numerosos dossiers e desafios que se anunciam: do lado social, regulamentação das armas de fogo

[7] , reconsideração completa da imigração e legalização de 11 milhões de imigrados ilegais

[8] , reforma do sistema de saúde e, mais geralmente, questionamento do papel do Estado federal; do lado económico, baixa das despesas, resolução da dívida

[9] , o recorrente despenhadeiro orçamental

[10] , etc... Todos estes dossiers estão na agenda dos próximos meses e o menor tropeço pode-se verificar fatal. Dada a combatividade dos republicanos e mais ainda da sua base, é antes a esperança de não haver tropeço que parece utópica.

Por outro lado, são os mercados internacionais, com Wall Street à cabeça, que ameaçam não renovar sua confiança na economia americana. Desde o furacão Sandy e sobretudo desde o episódio do despenhadeiro orçamental que não resolveu problema algum, as análises pessimistas e a dúvidas tornam-se cada vez mais fortes

[11] . É preciso ter em mente que os mercados bolsistas são apátridas e, mesmo domiciliados em Nova York, não têm senão um fim: o lucro. Em 2013, o mundo é suficientemente vasto para que os investidores e os seus capitais, tal como num voo de pardais, ao mais ligeiro alerta escapem-se para outros céus

[12] .

Enquanto o acordo sobre o tecto da dívida em 2011 arrumava a questão durante 18 meses

[13] , este do despenhadeiro fiscal adia o problema apenas por dois meses. Enquanto os efeitos da QE1 foram sentido durante um ano, a QE3 não teve efeitos senão por algumas semanas

[14] . Além disso, com a agenda carregada com as negociações a virem, vê-se que o tempo se acelera significativamente, sinal de que o precipício se aproxima e com isso o nervosismo dos actores.

Março-Junho de 2013, tensão extrema: a menor fagulha ateia fogo aos paióis Além destes desafios americanos, o mundo inteiro tem igualmente numerosas provas a atravessar. Também aqui, são sobretudo desafios económicos. Trata-se nomeadamente do Japão e do Reino Unido, elementos chave da esfera de influência americana, que lutam pela sua sobrevivência, ambos em recessão, com dívidas insustentáveis, uma poupança das famílias de rastos e sem perspectiva de solução a curto prazo. Examinaremos em pormenor estes dois países neste número. Mas trata-se igualmente de uma economia brasileira no ralenti

[15] , taxas de inflação difíceis de administrar nas potências emergentes, o desinchar da bolha imobiliária no Canadá, na China e na Europa

[16] , etc...

Os desafios são igualmente de ordem geopolítica: para citar apenas três exemplos, os conflitos africanos que implicou a intervenção da França no Mali, os conflitos e a confrontação indirecta das potências no Médio Oriente em torno da Síria, de Israel e do Irão, assim como as tensões territoriais em torno da China que examinaremos adiante aquando da nossa análise do Japão.

Todos estes factores, económicos, geopolíticos, americanos, mundiais, convergem para o mesmo momento: o segundo trimestre de 2013. Nossa equipe identificou o período indo de Março a Junho de 2013 como sendo explosivo, nomeadamente na questão das negociações nos Estados Unidos sobre o tecto da dívida e sobre o despenhadeiro orçamental. A menor fagulha ateará o fogo aos paióis, desencadeando a segunda fase de impacto da crise sistémica global. E oportunidades para fazer fagulhas, já se viu, há muitas.

Quais são então as consequências e o calendário desta segunda fase de impacto? Nos mercados, uma queda significativa será propagada até o fim de 2013. As economias estando todas interconectadas, o impacto vai-se propagar a todo o planeta e arrastar a economia mundial para a recessão. Contudo, graças ao desatrelamento dos outros países que mencionámos anteriormente, nem todos os países serão afectados da mesma maneira. Pois, bem mais do que em 2008, existem oportunidades para os capitais nomeadamente na Ásia, na Europa, na América Latina. Além dos Estados Unidos, os países mais afectados serão portanto aqueles da esfera americana, principalmente o Reino Unido e Japão. E enquanto estes países em 2014 ainda estarão a debater-se com as consequências sociais e políticas do impacto, as outras regiões, BRICs e Eurolândia à cabeça, verão finalmente a saída do túnel nesta época.

A fim de compreender a formação desta segunda fase de impacto, estudámos a seguir as "tendências suicidárias" das quatro potências do mundo de antes: Estados Unidos, Reino Unido, Japão e Israel. Depois apresentarão os tradicionais "up&down" do mês de Janeiro, tendências montantes e descendentes para o ano de 2013, servindo igualmente de recomendações para este novo ano. Finalmente, como a cada mês, nossos leitores encontrarão também o GlobalEuromètre.

Até agora o desenrolar da crise foi fielmente descrito de acordo com as cinco fases identificadas pela nossa equipe em Maio de 2006 (GEAB nº 5) e completadas em Fevereiro de 2009 (GEAB nº 32): desencadeamento, aceleração, impacto, decantação e deslocamento geopolítico global, as duas últimas etapas a desenvolverem-se simultaneamente. Nos últimos números, e nomeadamente no GEAB nº 70 (Dezembro/2012), comentámos amplamente os processos em curso das duas últimas fases, uma decantação de onde emerge penosamente o mundo de amanhã sob os escombros do deslocamento geopolítico mundial.

Até agora o desenrolar da crise foi fielmente descrito de acordo com as cinco fases identificadas pela nossa equipe em Maio de 2006 (GEAB nº 5) e completadas em Fevereiro de 2009 (GEAB nº 32): desencadeamento, aceleração, impacto, decantação e deslocamento geopolítico global, as duas últimas etapas a desenvolverem-se simultaneamente. Nos últimos números, e nomeadamente no GEAB nº 70 (Dezembro/2012), comentámos amplamente os processos em curso das duas últimas fases, uma decantação de onde emerge penosamente o mundo de amanhã sob os escombros do deslocamento geopolítico mundial.

Por outro lado, são os mercados internacionais, com Wall Street à cabeça, que ameaçam não renovar sua confiança na economia americana. Desde o furacão Sandy e sobretudo desde o episódio do despenhadeiro orçamental que não resolveu problema algum, as análises pessimistas e a dúvidas tornam-se cada vez mais fortes

Por outro lado, são os mercados internacionais, com Wall Street à cabeça, que ameaçam não renovar sua confiança na economia americana. Desde o furacão Sandy e sobretudo desde o episódio do despenhadeiro orçamental que não resolveu problema algum, as análises pessimistas e a dúvidas tornam-se cada vez mais fortes

Nenhum comentário:

Postar um comentário