Essential News

Catástrofe monetária no horizonte

Um sinal preocupante desenvolve-se nos mercados, refletindo um mal mais profundo

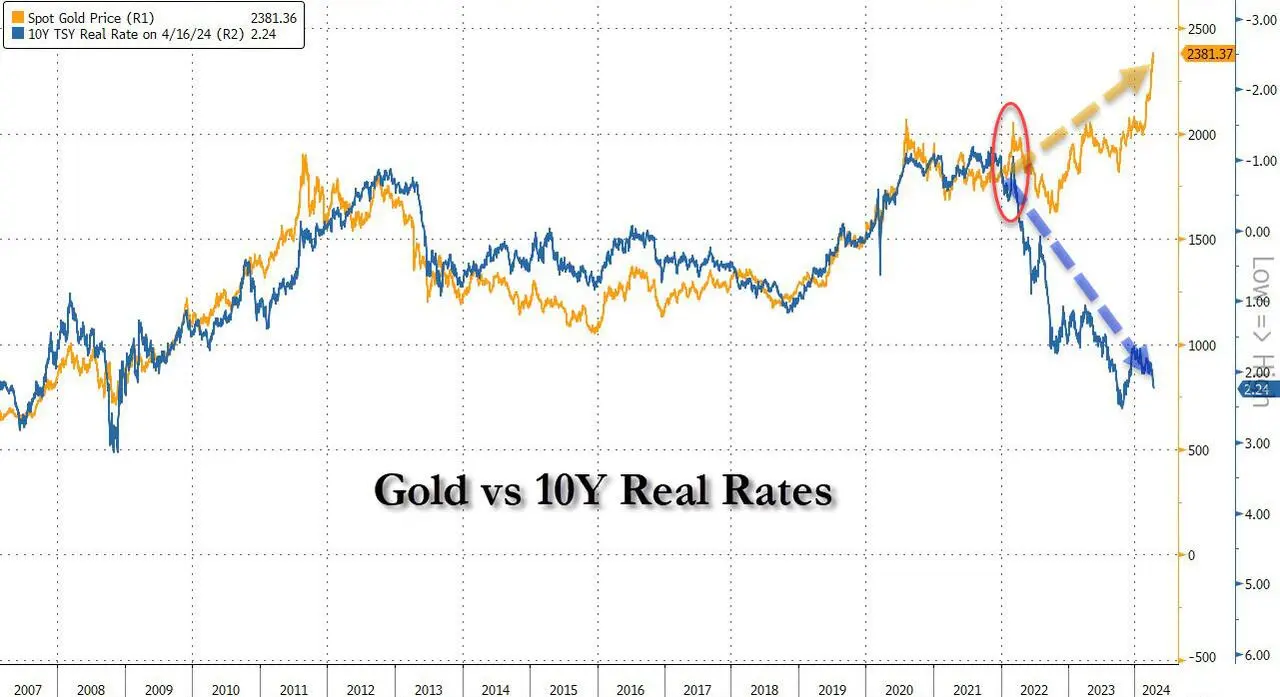

Vários analistas financeiros têm notado algo estranho ultimamente; um fenômeno que começou em 2022, mas que está rapidamente a tornar-se mais pronunciado e pior. Estamos a falar do preço do ouro, claro – mas embora esteja a atingir máximos históricos quase todas as semanas, não é apenas o seu valor em dólares que está a causar preocupação: é também, e acima de tudo, a sua desconexão com as taxas de juro de referência, ou seja, os rendimentos das obrigações dos EUA a dez anos.

A razão pela qual os preços do ouro e as taxas de juro devem estar correlacionados é óbvia: o ouro não produz qualquer rendimento; não se ganha qualquer juro ao armazená-lo. As obrigações do Tesouro, por outro lado, pagam uma determinada taxa anual. Quando esta taxa de juro é inferior à inflação (ou, a fortiori, negativa), o ouro torna-se mais atrativo: é o ativo mais seguro por excelência e, mesmo a 0%, o seu rendimento é superior a uma taxa real negativa. Por outro lado, quando as taxas de juro sobem, a atratividade do ouro tende a diminuir, pois os investidores preferem investir as suas poupanças de forma a obter uma renda, desde que o investimento seja seguro e a renda garantida.

Relação entre a cotação do ouro e as taxas de juros reais de obrigações da dívida pública dos EUA a 10 anos.

Mas este princípio, que prevaleceu durante muito tempo, já não é verdadeiro, o que reflete uma reviravolta em curso na ordem financeira internacional. Para compreender porquê, é preciso dar alguns passos atrás e olhar para a história monetária recente.

O dólar como moeda de reserva

O ano de 1944 marcou o início do que viria a ser a maior era de expansão do crédito na história da civilização. Essa era está agora a chegar ao fim e as consequências serão de grande alcance.

Em julho desse ano, delegados de todas as nações aliadas reuniram-se no Mount Washington Hotel, em Bretton Woods, New Hampshire, para regulamentar a ordem monetária internacional após o fim da Segunda Guerra Mundial. Esta reunião levou à criação do Fundo Monetário Internacional e do sistema de Bretton Woods.

Nesta reunião, o dólar americano foi designado como a nova moeda de reserva mundial, comprometendo-se o governo dos EUA a trocar cada dólar emitido por 1/35 de uma onça de ouro [1 onça-troy = 31,103 gr] Este privilégio extraordinário de se tornar o emissor da moeda de reserva mundial foi rapidamente abusado pelos sucessivos governos dos EUA. O poder corrompe, e não há maior poder económico do que controlar o que os outros usam como moeda.

A falência americana de 1971

Algo muito importante aconteceu na tarde de sexta-feira, 13 de agosto de 1971. Numa reunião secreta em Camp David, foi decidido que os Estados Unidos não cumpririam as suas obrigações em ouro. O dólar deixaria de ser resgatado a 1/35 de uma onça. A decisão foi anunciada na televisão no domingo, 15 de agosto; o vídeo histórico encontra-se abaixo.

The American Sovereign Default of 1971

É claro que os políticos não lhe chamaram falência ou incumprimento soberano, embora o fosse um em todos os sentidos da palavra. Foi apresentada como uma medida "temporária", destinada a "combater os especuladores" e a assegurar a "estabilidade do dólar". Mais tarde, o acontecimento foi eufemisticamente mencionado como o "choque Nixon".

É verdade que o anúncio não apanhou de surpresa os observadores informados. Os programas Grande Sociedade e a guerra do Vietnam já tinham levado os americanos a imprimir demasiados dólares, o que já minava a confiança no compromisso assumido em Bretton Woods em 1944.

Já em novembro de 1961, os Estados Unidos e sete países europeus tinham acordado em cooperar, intervindo no mercado londrino do ouro para manter o preço oficial de 35 dólares por onça; isto era feito, essencialmente, despejando ouro no mercado a um preço artificial e subsidiado, de modo a manipulá-lo. A organização responsável por esta manipulação chamava-se London Gold Pool.

Em fevereiro de 1965, o Presidente francês Charles de Gaulle exprimiu publicamente as suas dúvidas e acusou os americanos de abusarem da sua prerrogativa extraordinária.

Charles de Gaulle On The Dollar And Gold

Em 14 de março de 1968, os Estados Unidos exigem que o Governo britânico feche o mercado do ouro de Londres no dia seguinte, para contrariar a forte procura do metal precioso; em 15 de março, a Rainha do Reino Unido declara um feriado bancário. Em 18 de março, o Congresso dos Estados Unidos anulou a exigência legal de uma reserva de ouro para lastrear a moeda americana. O mercado londrino permaneceu então encerrado durante quinze dias, enquanto noutros países o ouro continuava a ser transacionado a preços altíssimos. Estes acontecimentos marcaram o que, desde então, se designa por colapso da reserva de ouro.

Foram necessários mais três anos para que os Estados Unidos anunciassem oficialmente o seu incumprimento soberano. No total, o sistema de troca de dólares por ouro do pós-guerra sobreviveu durante 27 anos, os últimos 10 dos quais foram marcados por um rápido declínio da confiança na solidez da moeda americana.

Diplomacia do petrodólar

Após o colapso de 1971, com a confiança no dólar fortemente abalada e a inflação dos preços nos Estados Unidos a ficar fora de controlo, os americanos conseguiram salvar a sua moeda. Em julho de 1974, o secretário do Tesouro norte-americano, William Simon, concluiu secretamente um acordo com o rei Faisal bin Abdulaziz da Arábia Saudita: em troca do seu compromisso de fixar os preços do petróleo apenas em dólares, de aceitar o dólar como único meio de pagamento e de reciclar os dólares assim obtidos em obrigações do Tesouro norte-americano, os Estados Unidos forneceram proteção militar à dinastia obscurantista al-Saud.

Assim nasceu o "padrão de troca do petróleo", um mecanismo também conhecido como reciclagem de petrodólares. A partir de então, o dólar americano deixou de ser apoiado pelo ouro de jure e passou a ser apoiado pelo petróleo saudita de fato. As impressoras de dinheiro podem continuar a funcionar a toda a velocidade.

Depois de um novo salvamento do dólar pelo banqueiro central americano Paul Volcker, em junho de 1981 (que aumentou as taxas de juro diretoras para 20%, desencadeando uma grave recessão mundial), e na sequência do colapso da União Soviética, o "privilégio extraordinário" denunciado por De Gaulle foi abusado para além de qualquer razão, e a devassidão monetária tornou-se ainda mais total; os anos 90, alcunhados de "Grande Moderação", foram sobretudo sinónimo de uma expansão colossal do crédito.

Tudo isto conduz, naturalmente, ao século XXI e, em particular, a 2008, quando se fazem sentir os primeiros tremores de um terramoto iminente.

A unidade túnel

A consequência natural desta devassidão monetária é o aumento incomensurável da dívida pública, porque, num sistema fiduciário, o dinheiro novo é emitido sob a forma de dívida nova.

Mas como descrever o nível atingido, utilizando um vocabulário compreensível? Os dicionários ainda não incluem a palavra trilionário, mas as publicações financeiras já a anunciam. A palavra não tem qualquer significado intuitivo e ilustra a decadência total do nosso sistema financeiro e a acumulação de falsas riquezas que o caracteriza.

Então, como é que representamos a quantidade de trabalho humano que tais ordens de grandeza representam? Há uma forma simples; nenhum economista a propôs ainda, mas podemos falar em unidades de túnel. Cavar um buraco é certamente a forma mais primitiva de trabalho humano, e a dimensão do buraco é um bom indicador do esforço envolvido.

O novo túnel da base do S. Gotardo, o mais longo túnel ferroviário e o mais profundo do mundo, 57 quilômetros sob os Alpes, cuja construção demorou quase duas décadas e para o qual foram escavadas 28 200 000 toneladas de rocha (5 grandes pirâmides), custou um total de 10 bilhões de dólares. É um número redondo e simpático.

Assim, um milhão de milhões (trilhão) de dólares equivale a escavar 100 túneis, ou seja, um túnel com 5 700 quilómetros de comprimento. Jeff Bezos, cujo património líquido está avaliado em 170 bilhões de dólares, poderia escavar 17 túneis, ou seja, um túnel com 970 quilómetros de comprimento.

A Apple Corporation tem atualmente uma capitalização bolsista de 2 500 bilhões de dólares; este valor equivale a escavar 250 túneis, ou seja, um túnel com 14 250 quilômetros de comprimento, o que representa 1,12 diâmetros da Terra. Isto significaria perfurar toda a Terra de um antípoda ao outro, e depois escavar mais 26 túneis de São Gotardo.

A dívida total dos Estados Unidos, que ascende a 34 trilhões de dólares, representa 3.400 túneis, ou seja, um túnel de 193 800 quilômetros de comprimento, que atravessa a Terra mais de 15 vezes nos dois sentidos. A dívida total dos Estados Unidos, incluindo os compromissos não financiados, que ascende a 100 milhões de milhões de dólares, (100 trilhões) representa 10 000 túneis, ou seja, 45 diâmetros da Terra.

O valor total dos derivados acumulados em todo o mundo ascende a 715 milhões de milhões de dólares (715 trilhões), uma distância de túnel mais de dez vezes superior à distância entre a Terra e a Lua.

Receba os destaques do dia por e-mail

É certo que os túneis não são escavados à mão e que não é prático escavar no centro da Terra (ou no espaço). No entanto, o túnel da base de São Gotardo é um feito técnico notável; levou 17 anos a ser concluído; escavar através de uma montanha de granito está repleto de armadilhas e nove pessoas perderam a vida no processo. É comparável a outros grandes projetos de engenharia civil, como os canais do Suez ou do Panamá, e é uma excelente unidade de medida para representar a insondável acumulação de riqueza.

Estamos a falar de riqueza, mas claro que estamos a falar de dívida. É ridículo pensar que a Apple vale realmente mais do que o diâmetro de uma Terra medida em túneis. É o sistema fiduciário, baseado na dívida, em que cada unidade monetária emitida é sob a forma de dívida, que torna possível uma acumulação tão insana de pseudo-riqueza.

E estamos a chegar a um ponto de inflexão.

Crescimento exponencial

O crescimento exponencial é difícil de entender intuitivamente. Para ilustrar, eis um simples enigma: um frasco contém uma bactéria às 8 da manhã; um minuto depois, às 8h01, a bactéria divide-se, passando a haver um total de 2 bactérias. Um minuto mais tarde, às 8h02, o número de bactérias duplica novamente e há quatro no frasco. Às 8h03, há oito bactérias na garrafa. Ao meio-dia, a garrafa está completamente cheia.

Pergunta: quando é que a garrafa está apenas meio cheia? Pense um pouco sobre isto.

Se for como a maioria das pessoas, e a menos que esteja familiarizado com este tipo de problema que ilustra a natureza contra-intuitiva do crescimento logarítmico, a resposta só parece óbvia após um segundo de reflexão. Tendemos a ser atraídos para a resposta das 10h00 porque pensamos em termos de crescimento linear. A resposta correta é, obviamente, um minuto antes do meio-dia, porque é nessa altura que a quantidade de bactérias duplica uma última vez, para finalmente encher a garrafa.

Para compreender o crescimento logarítmico da dívida, é melhor olhar para o seu tempo de duplicação em anos, em vez do correspondente crescimento percentual anual; este é certamente mais interessante do que o montante nocional puro, que já não significa nada. Uma bactéria que não conhece o seu tempo de duplicação um minuto antes do meio-dia, quando a garrafa está apenas meio cheia, pode pensar que ainda tem muito tempo: não se apercebe que às 12h01 vai precisar de duas garrafas e de quatro garrafas um minuto depois.

A dívida dos EUA

A dívida dos EUA é a mais importante a analisar, uma vez que os EUA emitem a moeda de reserva, sendo por isso um importante barómetro para perceber quando é que este privilégio vai acabar.

A dívida nacional dos EUA, que era de 259 bilhões de dólares em 1945, demorou 30 anos para duplicar. Liberta do ouro, duplicou mais 6 vezes depois disso, levando uma média de 8 anos a duplicar de cada vez (34 trilhões de dólares atualmente). Quanto à massa monetária M2, que era de 300 bilhões de dólares em 1960, duplicou 6 vezes depois disso, levando uma média de 10 anos a duplicar de cada vez (20 trilhões de dólares atualmente). Em contrapartida, o PIB mundial levou 30 anos a duplicar para atingir o nível atual de 100 trilhões de dólares, e 23 anos a duplicar antes disso.

Com um tempo de duplicação de 10 anos, a dívida dos EUA, incluindo os passivos não financiados (100 trilhões de dólares hoje), ascenderia a 25 x 1015 (quatriliões) de dólares numa vida humana: a distância entre a Terra e o Sol, calculada em unidades de túnel.

O que é que tudo isto pretende demonstrar? Uma coisa simples: o montante da dívida em curso já é, de longe, absolutamente ridículo. E vai tornar-se ainda mais ridículo, pois aumenta doravante 1 trilhão a cada cem dias. É apenas uma questão de tempo até que este castelo de cartas imploda sob o seu próprio peso. A única questão é saber quando.

Voltando ao ouro

O ouro está para o dólar assim como o dólar está para o repouso. O ouro é um padrão, o derradeiro extintor de dívida, porque é a única moeda sem risco de contraparte. Por conseguinte, quando medimos a turbulência do ouro, compreendemos a turbulência do dólar e, por conseguinte, do sistema financeiro mundial.

Da mesma forma que um observador astuto na década de 1960 teria compreendido, após o colapso do London Gold Pool, que um incumprimento soberano dos EUA estava iminente, um observador atento em 2024 compreenderá que a desconexão histórica do preço do ouro em dólares das taxas de juro a dez anos dos EUA assinala o fim de um reinado e o fim de uma era.

Esta desconexão significa simplesmente que o mundo já não tem confiança no mercado obrigacionista americano; já não o considera preferível ao ouro, inimigo declarado do dólar, mesmo que este prometa um retorno. Esta promessa, e a moeda em que é cotada, deixou de ser credível. O privilégio extraordinário que permitiu aos Estados Unidos emitir a moeda de reserva durante tanto tempo, um privilégio que foi amplamente abusado, está a chegar ao fim.

Esta conclusão inelutável reflete-se na análise das grandes dinastias bancárias, que já anunciam o fim iminente da supremacia monetária americana. Talvez sejam necessários mais alguns meses ou anos para que o golpe final se faça sentir, mas pelo menos podemos dizê-lo alto e bom som: o canário da mina de carvão acaba de parar de cantar.

20/Abril/2024

O original encontra-se em essentiel.news/catastrophe-monetaire-se-profile/

Nenhum comentário:

Postar um comentário